Información económico-financiera

Análisis balance

Inversiones crediticias

Se recupera la inversión crediticia productiva

El Crédito a la Clientela Neto del Grupo Kutxabank finaliza el 2018 con 41.236 millones de euros, presentando un leve descenso del 1,8% respecto a diciembre de 2017. Sin considerar la evolución de otros activos financieros, la cartera de inversión crediticia neta se sitúa en 41.025 millones de euros, un 2% inferior a la de finales de 2017, que en términos brutos supone un decremento del 2,1%. No obstante, se ha de tener en cuenta el importante descenso habido en la partida de activos dudosos (-23,7%), sin el cual la inversión crediticia bruta de la entidad hubiera mantenido la cifra del año anterior evidenciando ya la inflexión positiva en volúmenes en este en este apartado. Los “Deudores con garantía real”, rúbrica que concentra el 76% del Crédito a la Clientela de la entidad, desciende ya solamente un -0,4%, (frente al -1,9% del 2017), bajada compensada en cualquier caso por la evolución muy positiva del resto de partidas que contrarrestan, asimismo, el decremento del sector público.

| (miles de euros) | 2018 | 2017 | Δ% |

|---|---|---|---|

| SECTOR PRIVADO | 39.555.426 | 40.261.383 | (1,8) |

| Deudores garantía real | 31.170.252 | 31.309.094 | (0,4) |

| Otros deudores a Plazo | 5.167.317 | 5.267.302 | (1,9) |

| Deudores a la vista | 815.136 | 807.548 | 0,9 |

| Crédito Comercial | 602.801 | 565.878 | 6,5 |

| Arrendamientos financieros | 147.865 | 146.950 | 0,6 |

| Activos dudosos | 1.652.055 | 2.164.611 | (23,7) |

| SECTOR PUBLICO | 2.335.643 | 2.509.650 | (6,9) |

| INVERSIÓN CREDITICIA BRUTA | 41.891.069 | 42.771.033 | (2,1) |

| Ajustes por Valoración | (866.130) | (896.344) | 83,4) |

| INVERSIÓN CREDITICIA NETA | 41.024.939 | 41.874.689 | (2,0) |

| Otros activos financieros | 211.443 | 131.684 | 60,6 |

| CRÉDITO A LA CLIENTELA | 41.236.382 | 42.006.373 | (1,8) |

| Promemoria: Inc. Cred. Bruta excludosos | 40.235.132 | 40.602.501 | (0,9) |

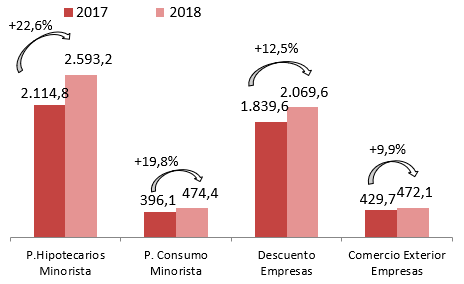

Los préstamos hipotecarios crecen un 22,6%

En efecto, en el 2018 continúa produciéndose un incremento muy significativo en el ritmo de contrataciones de nuevos créditos tanto en el ámbito de las redes minoristas como de las redes de empresas. De este modo, en las redes de negocio que se relacionan con los clientes minoristas, apoyándose en la alta cuota hipotecaria en los territorios de origen y en un control riguroso de los riesgos concedidos, el volumen de las contrataciones de préstamos hipotecarios experimentan un crecimiento del 22,6% respecto al mismo período de 2017. Asimismo, es destacable el aumento en la contratación de préstamos personales para el consumo, un 19,8%, que evidencia además el compromiso de Kutxabank con la reactivación del consumo y del comercio, aplicando su modelo histórico de conocimiento del cliente, de análisis, control y asignación responsable de crédito.

Formalizaciones Acumuladas MM€

La nueva financiación a PYMEs avanza un 12,3%

En esta línea de compromiso con el desarrollo económico y social del entorno y con ayuda de una importante red de gestores especializados, Kutxabank ha contribuido, asimismo, a dinamizar la actividad comercial del segmento de pequeñas y medianas empresas, en el que también se han observado las mejoras en la nueva financiación y en la evolución de los volúmenes de crédito. De este modo, en el 2018 se ha producido un incremento respecto al mismo período del año anterior del 12,5% en los importes de descuento comercial y del 9,9% en la financiación al comercio exterior. Este impulso positivo de las nuevas contrataciones ha logrado, además, apuntalar una evolución interanual positiva de los saldos de crédito a empresas que crece un 2,6% (3,1% si excluimos los activos dudosos).

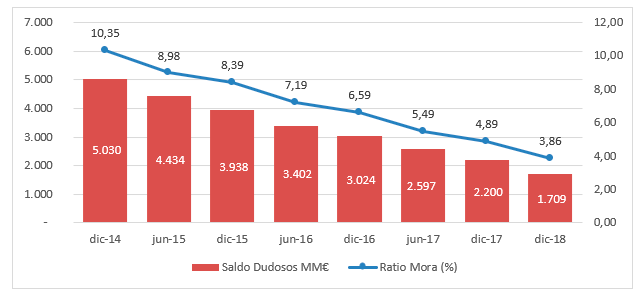

La tasa de morosidad es una de las más bajas del sector

Por otro lado, el ejercicio vuelve a confirmar la tendencia de caída de la morosidad de los últimos trimestres. Las entradas de nuevos activos dudosos descienden un 25% respecto al mismo período del año anterior y el saldo de activos dudosos decrece casi 500 millones de euros en el año. Esto supone una nueva mejora del ratio de mora del Grupo Kutxabank que, incluyendo los riesgos contingentes, se sitúa ya en el 3,86%, 103pb menos que el ratio con el que se cerró 2017. Excluyendo la morosidad vinculada a la actividad inmobiliaria, el ratio se reduce al 3,51%. Se confirma con todo ello el mantenimiento de un nivel de calidad crediticia muy por encima de la media del sector financiero, que cerró en noviembre de 2018 (último dato disponible) con una morosidad del 6,01% para los “Créditos a Otros Sectores Privados”, 202 pb por debajo de la tasa de mora de crédito de la entidad, que asciende al 3,99%.