Información económico-financiera

Análisis balance

Inversiones crediticias

Crece la inversión crediticia productiva de la red de negocio

El Crédito a la Clientela Neto del Grupo Kutxabank ha finalizado el 2019 con 41.896 millones de euros, presentando un leve incremento del 1,6% respecto a diciembre de 2018. Sin considerar la evolución de otros activos financieros, la cartera de inversión crediticia neta se ha situado en los 41.637 millones de euros. No obstante, se ha de tener en cuenta el importante descenso habido en la partida de activos dudosos (-35,4%), no obstante, parte de este descenso se debe a la reclasificación a la partida "Activos no corrientes y grupos enajenables de elementos que se han clasificado como mantenidos para la venta" por importe de 239 millones de euros, correspondientes a la venta de una cartera de activos dudosos firmada en diciembre de 2019 y que se materializará a lo largo de 2020. Los "Deudores con garantía real", rúbrica que concentra el 75% del Crédito a la Clientela de la entidad, ha crecido un 1,4%, (frente al -0,4% del 2018).

| (miles de euros) | Dic 2019 | Dic 2018 | Δ% |

|---|---|---|---|

| SECTOR PRIVADO | 39.680.252 | 39.555.426 | 0,3 |

| Deudores garantía real | 31.604.492 | 31.170.252 | 1,4 |

| Otros deudores a Plazo | 5.485.323 | 5.167.317 | 6,2 |

| Deudores a la vista | 840.818 | 815.136 | 3,2 |

| Crédito Comercial | 543.088 | 602.801 | (9,9) |

| Arrendamientos financieros | 139.898 | 147.865 | (5,4) |

| Activos dudosos | 1.066.633 | 1.652.055 | (35,4) |

| SECTOR PUBLICO | 2.496.667 | 2.335.643 | 6,9 |

| INVERSIÓN CREDITICIA BRUTA | 42.176.919 | 41.891.069 | 0,7 |

| Ajustes por Valoración | (539.618) | (866.130) | (37,7) |

| INVERSIÓN CREDITICIA NETA | 41.637.301 | 41.024.939 | 1,5 |

| Otros activos financieros | 258.893 | 211.443 | 22,4 |

| CRÉDITO A LA CLIENTELA(*) | 41.896.194 | 41.236.382 | 1,6 |

| Promemoria: Inc. Cred. Bruta excludosos | 41.102.614 | 40.228.062 | 2,2 |

Se dispara la concesión de nuevos préstamos

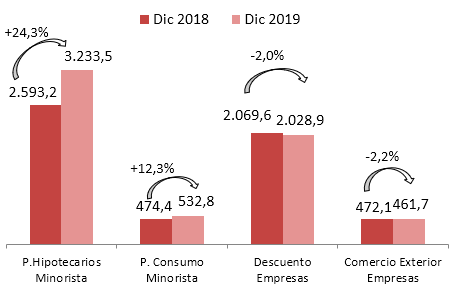

En efecto, en el 2019 ha continuado produciéndose un incremento muy significativo en el ritmo de contrataciones de nuevos créditos tanto en el ámbito de las redes minoristas como de las redes de empresas. De este modo, en las redes de negocio que se relacionan con los clientes minoristas, apoyándose en la alta cuota hipotecaria en los territorios de origen y en un control riguroso de los riesgos concedidos, el volumen de las contrataciones de préstamos hipotecarios ha experimentado un crecimiento del 24,3% respecto al mismo período de 2018.

Asimismo, ha destacado el aumento en la contratación de préstamos personales para el consumo, un 12,3%, que ha evidenciado el compromiso de Kutxabank con la reactivación del consumo y del comercio, aplicando su modelo histórico de conocimiento del cliente, de análisis, control y asignación responsable de crédito. La constante incorporación de los canales tecnológicos a esta actividad crediticia ha permitido incrementar el número de personas que formalizan las operaciones de financiación a través de la Banca online y la Banca móvil. También ha continuado ampliándose el número de las personas que se pueden beneficiar de los denominados préstamos "pre-concedidos", cuya cartera ha alcanzado los 1,6 millones de clientes y una suma de 33.603 millones de euros.

Formalizaciones Acumuladas MM€

En esta línea de compromiso con el desarrollo económico y social del entorno y con ayuda de una importante red de gestores especializados, Kutxabank ha contribuido, asimismo, a dinamizar la actividad comercial del segmento de pequeñas y medianas empresas. No obstante, en 2019 se ha apreciado el fuerte incremento de liquidez de las empresas (que ha mermado sus necesidades de crédito), y las incertidumbres del entorno global que han llevado a frenar ciertas iniciativas de inversión de las empresas.

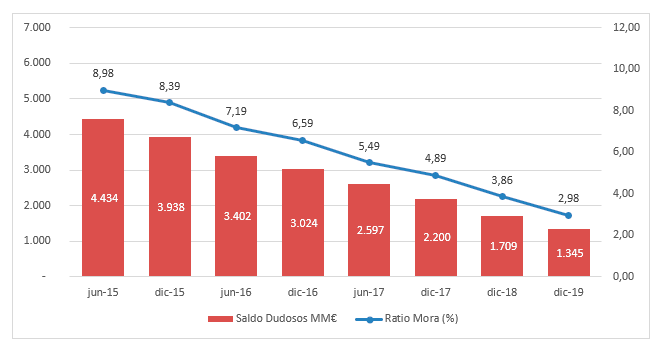

La caída de los activos dudosos sitúa la morosidad entre las más bajas del sector

Por otro lado, el ejercicio vuelve a confirmar la tendencia de caída de la morosidad de los últimos trimestres. El saldo de activos dudosos ha decrecido en más de 350 millones de euros en el año. Esto supone una nueva mejora de la ratio de mora del Grupo Kutxabank que, incluyendo los riesgos contingentes, se ha situado ya en el 2,98%, 88 puntos básicos menos que la ratio con la que cerró 2018. Se confirma con todo ello el mantenimiento de un nivel de calidad crediticia muy por encima de la media del sector financiero, que cerró diciembre de 2019 con una morosidad del 4,79% para los "Créditos a Otros Sectores Privados", 171 puntos básicos por debajo de la tasa de mora de crédito de la entidad, que ha ascendido al 3,08%.